12366热点问答(2025年4月)

| 发布时间:2025-05-16 17:37 | 来源:国家税务总局江苏省税务局 | 字体:[ 大 ][ 中 ][ 小 ] | 打印本页 | 正文下载 |

政策类

1、因单位代扣代缴员工个人所得税,税务机关返还的手续费,是否应计入企业所得税应纳税所得额?

答:根据《中华人民共和国企业所得税法》第五条规定:“企业每一纳税年度的收入总额,减除不征税收入、免税收入、各项扣除以及允许弥补的以前年度亏损后的余额,为应纳税所得额。”

同时,单位代扣代缴员工个人所得税,税务机关给予的手续费不符合《财政部 国家税务总局关于专项用途财政性资金企业所得税处理问题的通知》(财税〔2011〕70号)第一条不征税收入的条件,不得在计算应纳税所得额时从收入总额中减除。

因此,该手续费为企业收入,需要计入应纳税所得额缴纳企业所得税。

2、享受免征增值税的小微企业,减免的增值税额是否需要缴纳企业所得税?

答:根据《财政部关于印发<增值税会计处理规定>的通知》(财会〔2016〕22号)附件第二条第十款关于小微企业免征增值税的会计处理规定:“小微企业在取得销售收入时,应当按照税法的规定计算应交增值税,并确认为应交税费,在达到增值税制度规定的免征增值税条件时,将有关应交增值税转为当期损益。”

根据《财政部 国家税务总局关于财政性资金 行政事业性收费 政府性基金有关企业所得税政策问题的通知》(财税〔2008〕151号)规定:“一、财政性资金

(一)企业取得的各类财政性资金,除属于国家投资和资金使用后要求归还本金的以外,均应计入企业当年收入总额。

(二)对企业取得的由国务院财政、税务主管部门规定专项用途并经国务院批准的财政性资金,准予作为不征税收入,在计算应纳税所得额时从收入总额中减除。

本条所称财政性资金,是指企业取得的来源于政府及其有关部门的财政补助、补贴、贷款贴息,以及其他各类财政专项资金,包括直接减免的增值税和即征即退、先征后退、先征后返的各种税收,但不包括企业按规定取得的出口退税款。”

因此,享受免征增值税的小微企业,减免的增值税额不属于上述规定专项用途并经国务院批准的财政性资金,有关应交增值税转为的当期损益应计入企业当年收入总额缴纳企业所得税。

3、符合条件的软件企业按规定取得的即征即退增值税款,是否征收企业所得税?

答:根据《财政部 国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号)规定:“五、符合条件的软件企业按照《财政部 国家税务总局关于软件产品增值税政策的通知》(财税〔2011〕100号)规定取得的即征即退增值税款,由企业专项用于软件产品研发和扩大再生产并单独进行核算,可以作为不征税收入,在计算应纳税所得额时从收入总额中减除。”

4、享受增值税进项税加计抵减政策的纳税人,抵减的金额是否需要缴纳企业所得税?

答:根据《财政部 国家税务总局关于财政性资金 行政事业性收费 政府性基金有关企业所得税政策问题的通知》(财税〔2008〕151号)规定:“一、财政性资金

(一)企业取得的各类财政性资金,除属于国家投资和资金使用后要求归还本金的以外,均应计入企业当年收入总额。

(二)对企业取得的由国务院财政、税务主管部门规定专项用途并经国务院批准的财政性资金,准予作为不征税收入,在计算应纳税所得额时从收入总额中减除。

本条所称财政性资金,是指企业取得的来源于政府及其有关部门的财政补助、补贴、贷款贴息,以及其他各类财政专项资金,包括直接减免的增值税和即征即退、先征后退、先征后返的各种税收,但不包括企业按规定取得的出口退税款。”

因此,享受进项税加计抵减政策的一般纳税人,抵减的金额不属于上述规定专项用途并经国务院批准的财政性资金,有关应交增值税转为的其他收益应计入企业当年收入总额缴纳企业所得税。账务处理时,增值税加计抵减的金额计入“其他收益”科目核算。

5、企业收到税务机关退还的增值税留抵税额,这笔收入是否需要缴纳企业所得税?

答:根据财政部《增值税会计处理规定》(财会〔2016〕22号)以及《关于增值税期末留抵退税政策适用<增值税会计处理规定>有关问题的解读》,增值税一般纳税人对经税务机关核准的允许退还的增值税期末留抵税额以及缴回的已退还的留抵退税款项,应当通过“应交税费——增值税留抵税额”明细科目进行核算。纳税人在税务机关准予留抵退税时,按税务机关核准允许退还的留抵税额,借记“应交税费——增值税留抵税额”科目,贷记“应交税费——应交增值税(进项税额转出)”科目;在实际收到留抵退税款项时,按收到留抵退税款项的金额,借记“银行存款”科目,贷记“应交税费——增值税留抵税额”科目。纳税人将已退还的留抵退税款项缴回并继续按规定抵扣进项税额时,按缴回留抵退税款项的金额,借记“应交税费——应交增值税(进项税额)”科目,贷记“应交税费——增值税留抵税额”科目,同时借记“应交税费——增值税留抵税额”科目,贷记“银行存款”科目。

由此可见,增值税期末留抵税额的退还对企业现金流产生一定积极影响,增加企业现金流,缓解资金回笼压力,但实质上未给企业带来经济利益流入,对企业的损益不产生影响,不需要计入企业所得税收入总额,也就不需要缴纳企业所得税。

申报类

6、企业在第一季度预缴申报企业所得税时,为什么无法填写“弥补以前年度亏损”栏次?

答:纳税人需要完成上年度汇算清缴申报后,预缴申报时才可以弥补以前年度亏损,系统将自动计算和填写《A200000中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)》第9行“减:弥补以前年度亏损”栏次。

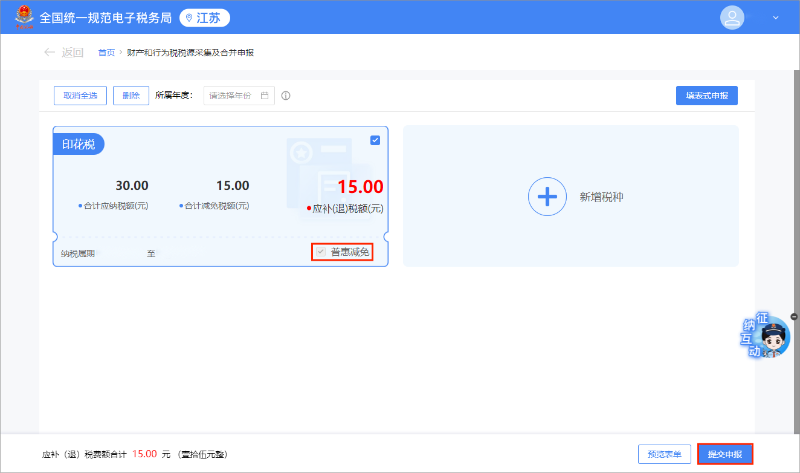

7、纳税人进行印花税申报时,符合“六税两费”减免条件但税额没有减半,应如何处理?

答:登录电子税务局后,依次点击【我要办税】-【税费申报及缴纳】-【财产和行为税税源采集及合并申报】,进入印花税税源信息采集界面。

点击【税源采集】,在【印花税税源信息采集】页面录入税源信息,税源信息采集时的减免税额是享受除“六税两费”优惠以外的优惠,纳税人如没有其他优惠,此处的减免税额是0,正常保存并提交。

系统会自动判断识别,符合“六税两费”减免优惠条件的,会自动勾选“普惠减免”,系统显示减半后的应补(退)税额。

8、跨月后数电发票发票总额度未能自动恢复,应如何处理?

答:纳税人在增值税申报期内,完成增值税申报前,可以按照上月剩余发票额度且不超过当月发票总额度的范围内开具发票。纳税人按规定完成增值税申报且比对通过后,可以按照当月剩余发票额度开具发票。

本期增值税申报成功后,尝试点击“可用发票额度(申报前)”旁边的蓝色“刷新”图标恢复可用发票额度。

9、电子税务局登录后,页面显示空白或白屏,应如何处理?

答:请您使用F5刷新浏览器界面或者清除缓存后重新打开浏览器即可。

温馨提示:

建议您使用电子税务局页面“环境检测”功能检测环境是否符合要求。推荐使用Chrome浏览器(91及以上版本)、FireFox浏览器(83及以上版本)、Safari浏览器(14.1及以上版本)、Edge浏览器(91及以上版本)、360浏览器(91及以上版本)、IE浏览器(10及以上版本)。

10、开票时提示“增值税、消费税申报比对不符或逾期未申报”,怎么办?

答:企业可能存在既有电子发票服务平台又有税控系统开具发票的情形,由于税控系统未按照正确的申报及抄报税顺序操作,需重新按照先抄税再申报的顺序进行清卡操作。

注意:已在电子发票服务平台上开具纸质发票的纳税人,如仍未将手中税控设备注销,该税控设备仍需按月清卡。正确操作顺序为:上报汇总(开票软件)→增值税及附加税费纳税申报(电子税务局)→远程清卡/反写监控(开票软件)。