税收减免核准

| 发布时间:2025-01-23 16:37 | 来源:国家税务总局江苏省税务局 | 字体:[ 大 ][ 中 ][ 小 ] | 打印本页 | 正文下载 |

【事项名称】

税收减免核准

【申请条件】

符合核准类税收减免的纳税人,提交核准材料,提出申请,经依法具有批准权限的税务机关按规定核准确认后方可享受。未按规定申请或虽申请但未经有批准权限的税务机关核准确认的,纳税人不得享受。

【设定依据】

1.《中华人民共和国税收征收管理法》第三十三条第一款

2.《中华人民共和国资源税法》(中华人民共和国主席令第 33 号)第七条 第二款

【办理材料】

*温馨提示:以下报送材料中未注明份数的均为1份。

1.其他地区地震受灾减免个人所得税(减免性质代码:05011601,政策依据:财税〔2008〕62号),应报送:

(1)《纳税人减免税申请核准表》1份。

(2)减免税申请报告。

(3)个人身份证件原件(查验退回)。

2.其他自然灾害受灾减免个人所得税(减免性质代码:05011605,政策依据:《中华人民共和国个人所得税法》)

(1)《纳税人减免税申请核准表》1份。

(2)减免税申请报告。

(3)个人身份证件原件(查验退回)。

3.企业纳税困难减免房产税(减免性质代码:08019902,政策依据:《中华人民共和国房产税暂行条例》),应报送:

(1)《纳税人减免税申请核准表》。

(2)减免税申请报告(符合条件调阅复用,免于重复提供)。

(3)不动产权属资料或其他证明纳税人实际使用房产的材料原件及复印件(原件查验后退回;符合条件调阅复用,免于重复提供)。

(4)证明纳税人困难的相关材料(符合条件调阅复用,免于重复提供)。

4.纳税人困难性减免城镇土地使用税(减免性质代码:10129917,政策依据:《中华人民共和国城镇土地使用税暂行条例》),应报送:

(1)《纳税人减免税申请核准表》

(2)减免税申请报告,列明纳税人基本情况、申请减免税的理由、依据、范围、期限、数量、金额等(符合条件调阅复用,免于重复提供)。

(3)土地权属证明或其他证明纳税人使用土地的材料(符合条件调阅复用,免于重复提供)。

(4)减免税所属年度财务报表,其他涉税事项已提供的可不再提供;因货币资金在扣除应付职工工资、社会保险费后不足以缴纳税款申请减免的,需提供减免税所属年度期末货币资金余额情况及所有银行存款账户的对账单、应付职工工资和社会保险费等支出资料。

(5)与减免依据或理由相关的资料(符合条件调阅复用,免于重复提供):

①因停产、停业申请减免的,应附报减免所属年度内水、电、气等使用情况明细或其他可以证明停产、停业的相关材料。

②因不可抗力因素等申请减免的,应提供减免所属期气象部门发布的气象信息、相关受灾证据 (书证、物证等)、保险公司理赔证明或其他能够证明纳税人纳税困难的资料;因突发公共卫生事件、公共安全事件申请减免的,应提供减免所属期卫生健康部门发布的突发公共卫生事件信息、应急管理部门发布的突发公共安全事件信息以及其他能够证明纳税人纳税困难的资料。

③从事国家产业结构调整指导目录的鼓励类产业,应提供摘录相关内容的资料,具体包括目录名称、公布年份、适用的行业大类和小类名称。

④依法开始破产程序的企业申请减免的,应提供人民法院受理破产申请的裁定文书。

⑤设区市级以上重大项目、重点项目,应提供纳入设区市级以上重大项目、重点项目清单或计划等材料。

⑥从事救助、救济、助残、教育、科学、文化、卫生、体育、环境保护、社会公共设施建设、其他社会公共和福利事业,依法应缴纳城镇土地使用税的非营利法人和群众团体等,应提供登记或成立的相关材料。

⑦因执行县 (市、区)以上人民政府定价并承担公益服务职能申请减免的,应提供县 (市、区)以上人民政府文件或相关部门出具的证明材料。

5.普通标准住宅增值率不超过20%的土地增值税减免(减免性质代码:11011704,政策依据:《中华人民共和国土地增值税暂行条例》),应报送:

(1)《纳税人减免税申请核准表》1份。

(2)减免税申请报告。

(3)不动产权属资料复印件。

(4)土地增值税清算报告。

(5)相关的收入、成本、费用等相关材料。

6.因城市实施规划、国家建设需要而搬迁,纳税人自行转让房地产免征土地增值税(减免性质代码:11129902,政策依据:财税〔2006〕21号),应报送:

(1)《纳税人减免税申请核准表》1份。

(2)减免税申请报告。

(3)不动产权属资料复印件。

(4)政府依法征用、收回土地使用权文件复印件。已审批通过的与转让房地产相关的城市规划复印件,或者国务院、省级人民政府、国务院有关部委批准建设的项目资料复印件,或者人民政府、政府有关主管部门限期搬迁文件复印件。

(5)房地产转让合同(协议)复印件。

7.因国家建设需要依法征用、收回的房地产土地增值税减免(减免性质代码:11129905,政策依据:《中华人民共和国土地增值税暂行条例》),应报送:

(1)《纳税人减免税申请核准表》1份。

(2)减免税申请报告。

(3)不动产权属资料原件及复印件(原件查验后退回)。

(4)县级以上人民政府或自然资源主管部门出具的征收、收回房地产决定文书(应当载明该征收、收回事项属于《中华人民共和国土地管理法》第五十八条第一款第(一)项规定的情形)原件及复印件(原件查验后退回)。

(5)与政府有关部门签订的征收、收回房地产补偿协议原件及复印件(原件查验后退回)。

【办理地点】

可通过办税服务厅(场所)、电子税务局办理,具体地点和网址可从江苏省省税务局网站“纳税服务”栏目查询。

【办理机构】

主管税务机关

【收费标准】

不收费

【办理时间】

其他地区地震受灾减免个人所得税、其他自然灾害受灾减免个人所得税,7个工作日内办结。

企业纳税困难减免房产税,核准税务机关为县税务机关的,应自受理之日起20个工作日内办结;核准税务机关为市税务机关的,应自受理之日起30个工作日内办结;核准税务机关为省税务机关的,应自受理之日起60个工作日内办结;在规定期限内不能作出决定的,核准税务机关负责人可以延长10个工作日,并将延长期限的理由告知纳税人。

纳税人困难性减免城镇土地使用税优惠,20个工作日内办结。

普通标准住宅增值率不超过20%的土地增值税减免,60个工作日内办结。

因城市实施规划、国家建设需要而搬迁,纳税人自行转让房地产免征土地增值税,因国家建设需要依法征用、收回的房地产土地增值税减免,30个工作日办结。

【联系电话】

主管税务机关对外公开的联系电话,可从江苏省税务局网站“纳税服务”栏目查询。

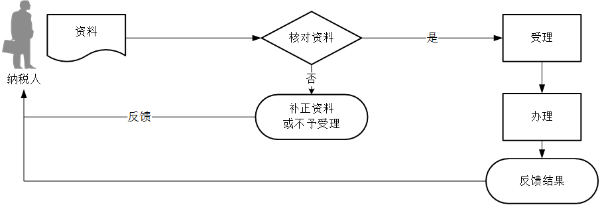

【办理流程】

【纳税人注意事项】

1.纳税人对报送材料的真实性和合法性承担责任。

2.文书表单可在江苏省税务局网站“下载中心”栏目查询下载或到办税服务厅领取。

3.纳税人使用符合电子签名法规定条件的电子签名,与手写签名或者盖章具有同等法律效力。

4.纳税人提供的各项资料为复印件的,均需注明“与原件一致”并签章。

5.税务机关对核准类减免税的审核是对纳税人提供材料与减免税法定条件的相关性进行审核,不改变纳税人真实申报责任。

6.纳税人在减免税书面核准决定未下达之前应按规定进行纳税申报。纳税人在减免税书面核准决定下达之后,所享受的减免税应当进行申报。

7.纳税人享减免税的情形发生变化时,应当及时向税务机关报告,税务机关对纳税人的减免税资质进行重新审核。

8.纳税人享受核准类减免税的,对符合政策规定条件的材料需留存备查。

9.纳税人实际经营情况不符合减免税规定条件的或者采用欺骗手段获取减免税的、享受减免税条件发生变化未及时向税务机关报告的,以及未按照规定履行相关程序自行减免税的,税务机关依照税收征管法有关规定予以处理。

10.最新减免税政策代码可在国家税务总局网站 “纳税服务”栏目查询。

11.税务机关提供“最多跑一次”服务。纳税人在资料完整且符合法定受理条件的前提下,最多只需要到税务机关跑一次。